※当ブログでは商品・サービスのリンク先にプロモーションを含みます。ご了承ください。

どうもこんにちは、あんりです!

先日、確定申告初日に最寄りの税務署へ確定申告をしに行きました。今日は確定申告の時の様子を記事にまとめます。

私は派遣会社からの給与収入と個人でやっているアフィリエイト収入の二つの収入源があります。

派遣会社からの給与収入ですが、2019年内に年末調整を済ませました。

アフィリエイト収入についてはそれなりの報酬が発生しましたが、年末調整時に派遣会社側へアフィリエイト収入を申告していませんでした。

ですので、派遣の給与とアフィリエイトの二つの収入の確定申告をしに、管轄の税務署へ申告期間内に行ってきました。

私のように派遣で働きながらアフィリエイトでお金を稼ぎ、税務署で確定申告をしなければならないのだけど、

確定申告のやり方がわからない!

税務署に何を持っていけばいいの?

税務署に行ったらどんな作業をするの?

と、わからないことだらけの人って結構いると思うんですよね。特に初心者の兼業アフィリエイターとか。

かくいう私も初めて確定申告しに行った時(6年くらい前だったかな?)はめちゃ不安でした^^;

というわけで当記事では、派遣で働きつつもアフィリエイトで稼ぐ私が、実際に税務署で確定申告した時に行った一連の作業を紹介します。

この記事が確定申告の際に役立てば幸いです。

給与とアフィリエイトからのダブル収入。確定申告ってどうやればいいんだっけ?

確定申告の概要

アフィリエイターがアフィリエイト収入を確定申告で納めるのは、基本的には「所得税及び復興特別所得税」です。

正式名称が長いので以下、「所得税」とします。

所得税は前年の1月1日~12月31日までの所得(売上から経費を差し引いたもの)に対して課税され、翌年の確定申告の期間で課税額が決まります。

そして、確定申告の期日までに税金の納付を行います。

ちなみに平成31年(令和元年/2019年)分の所得税の確定申告の場合、

2019年1月1日~2019年12月31日までの所得(売上-経費)を、

2020年2月17日(月)~2020年3月16日(月)の所得税確定申告期間に申告し、

期日(3月16日)までに税金の納付を行わなければなりませんでした。

税金は以下の方法で納付できます。

①税務署窓口での現金払い

②コンビニでの支払い

③国税クレジットカード支払いサイトでのクレジットカード決済

確定申告しに行く前に揃えておくべき必要書類は何?

税務署へ行く前にまず、前年の以下の金額を把握・理解しておく必要があります。

●会社からの給与所得

●納付した保険料(会社の社会保険料・国民健康保険・国民年金・生命保険・地震保険など)

●アフィリエイトで出した売上金額

●アフィリエイトにかかった経費

私の場合、2019年は派遣で働いていた時期と1か月間の無職期間があったため、

◆派遣会社からの給与所得

◆派遣会社の社会保険料・国民健康保険料・国民年金

◆アフィリエイトで出した売上金額

◆アフィリエイトにかかった経費

を調べておく必要がありました。

無職期間に納付した国民健康保険料・国民年金については、2019年の年末調整で派遣会社側に申告済みです。

よって、確定申告に行く前に以下の書類を揃えておく必要がありました。(あくまで私の場合です)

①源泉徴収票

②アフィリエイトで出した売上金額のメモ

③アフィリエイトにかかった経費のメモ

ここからはもう少し詳しく解説していきますねー。

1.源泉徴収票:会社からの給与所得・社会保険料

会社からの給与所得ですが、会社からもらう源泉徴収票に記載されています。

私の場合、派遣会社からもらう源泉徴収票で前年(2019年)の給与所得を確認出来ました。

また会社の社会保険に入っていたり、年末調整時に国民健康保険や国民年金を申告している場合は、納付済の社会保険料も一緒に源泉徴収票に記載されています。

私は派遣会社の社会保険に加入している他、1ヶ月の無職期間に納付した国民健康保険や国民年金があります。

納付済みの国民健康保険や国民年金については、年末調整時に派遣会社側に申告しました。

その為、国民健康保険・国民年金含む全ての社会保険料は給与所得と一緒に源泉徴収票で確認ができました。

給与所得・社会保険料の確認ができたら源泉徴収票を印刷しておきましょう。

もし手元に源泉徴収票がないなら、会社から郵送してもらうよう依頼しましょう。

2.アフィリエイトで出した売上金額のメモ

アフィリエイトで出した売上金額とはつまり、ASPやポイントサイト、アドセンス等から発生した報酬金額のことです。

発生した報酬金額はASP・ポイントサイト・アドセンス等の各サイトから確認できます。

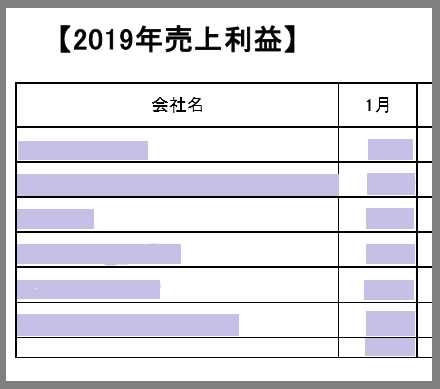

私の場合ですが、各会社から毎月発生した報酬を調べ、会社毎の報酬金額とその年間総額をエクセルでまとめてみました。

会社毎に発生した毎月の報酬金額を調べたり表にまとめたりする作業はかなり面倒ですが、

こうして表にまとめると年間の報酬金額が一目で見てわかるようになりますので、

ぜひ一手間かけて表を作ることをオススメします。

3.アフィリエイトにかかった経費のメモ

アフィリエイトにかかった経費とはつまり、アフィリエイトに費やした金額のことを指します。

経費はクレジットカードの明細表や領収書・レシートなどから確認ができますが、

これらの中からアフィリエイトに費やした金額のみを「経費」として計上することが可能です。

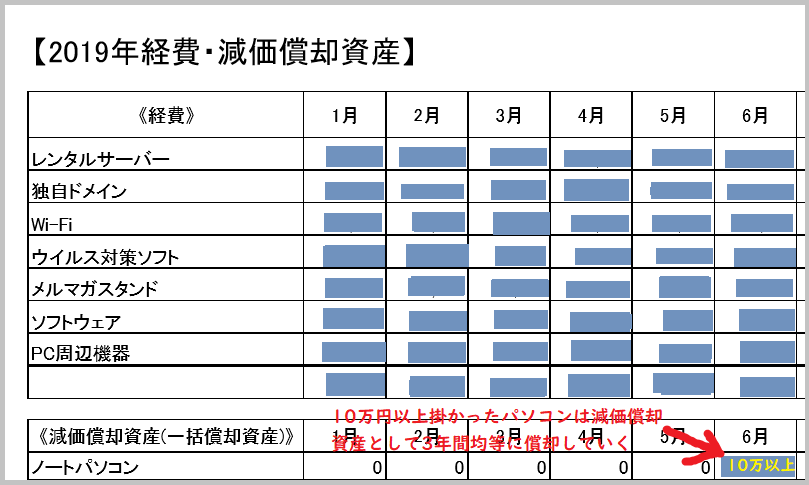

私の場合ですが、2019年はアフィリエイトの必要経費は全てクレジットカード決済しました。

そのためクレジットカード明細表から経費にあたるものを抜粋し、以下のように金額を表にまとめました。

私は2019年内にパソコンを新調したのですが、10万円以上掛かってしまいました。

そのため、10万円を超えるパソコンのみ「減価償却資産」として、掛かった費用を3年間均等に償却していく必要がありました。

例えば12万円のパソコンを買ったなら12万円÷3=4万円

4万円を3年間に渡って償却しなければなりません。

ですので、今年の確定申告では新品のパソコンにかかった費用の1/3の金額を申告することになりました。

経費を集計するのはなかなか面倒な作業ですが、表にまとめれば年間かかった費用が一目瞭然になります。

また、表にすることによって後々税務署で経費を申告する際にラクになりますので、この一手間をかけておくことをオススメします。

…以上が、確定申告前に揃えておくべき必要書類でした。

更に上記必要書類に加えて、印鑑やマイナンバーカードが確定申告には必要になってきますので、税務署へ行く時はそちらも忘れずに!

「いや、マイナンバーカードなんて作っていないし、そもそもマイナンバー通知カードすらうちに届いていないし…」

という方は、マイナンバー入り住民票をお住いの地域の役所で発行できますよ。

マイナンバーさえわかればいいので、カードがなくてもマイナンバー入り住民票だけで十分対応ができます。

必要なものを揃えたら管轄の税務署へGO!

確定申告に必要なものを揃えたら、確定申告を行います。

確定申告はe-TAXを使えば自宅からでも申告は可能ですが、私は自宅で一人確定申告をするのに不安があったので、管轄の税務署へ直接行って職員さんと相談しながら申告することにしました。

税務署では職員さんの指示に従い、持参した書類を台紙にホチキス留めしたり、申告所得の種類に✔を記入する作業をしました。

そして、職員さんから申告に関するヒアリングを受けました。

職員さん「今日はどういった件の申告で?」

あんり「副業の収入の申告です。現在会社に勤めていますが、会社の給与収入とは別に副業で稼いでおり、副業で得た報酬を申告しに来ました」

職員さん「事業所得ですね。事業所得ですが具体的にどのような事業ですか?不動産事業でしょうか?」

あんり「ネットです。グーグルからの広告収入とか、ポイントサイトなどネットを通して得た報酬の申告ですね。」

職員さん「あーネットで得た報酬ってこのことですね(用意したアフィリエイト売上金額&経費メモを見ながら電卓をパチパチ)。…この金額なら『雑所得』での申告となりますね。」

2019年、弱小アフィリエイターとして年間で得たアフィリエイト収入は総額20万円以下。

そこから更にアフィリエイトにかかった経費を差し引いたらかなり小さな金額となったので『雑所得』での申告となりました^^;

税務署のパソコンを使いながらe-TAXで確定申告を行う

ヒアリングを受けた後、パソコンのある場所に案内されました。

隣で職員さんのアシストを受けながらe-TAXで確定申告の必要事項を入力していきました。

職員さん「今日は雑所得の申告ですか?」

あんり「はいそうです。現在会社勤めしていますが、会社の給与収入の他に副業で稼いでいるので、その報酬の申告をします。ちなみに年末調整済みです」

職員さん「わかりました。それではまず会社の給与所得を入力していきましょう。」

あんり「えっ、年末調整済みでも会社の給与所得を入力しなければならないのですか?」

職員さん「する必要があります。今日は源泉徴収票を持ってきていますか?」

あんり「持ってきてますよー(源泉徴収票を取り出す)」

職員さん「それでは源泉徴収票を参考に、支払金額・源泉徴収税額・社会保険料等の金額を入力していってください」

あんり「終わりました」

職員さん「それでは次に雑所得を入力します。副業で稼いでいると言いましたが、具体的にどのような会社から収入を得ているのですか?」

あんり「Google Adsenseや楽天、アマゾンなどから報酬を得ています」

職員さん「あー、アフィリエイトのことですね。では『広告収入等』として、年間の売上金額や経費を入力していってください」

あんり「副収入を得ている場所の入力を求められていますが、屋号欄にはどのように入力すればいいのでしょうか?」

職員さん「屋号欄は…そうですねえ…アフィリエイトは主に自宅での作業でしょうか?」

あんり「そうです。たまに外出先で作業をすることもありますが、ほとんどは自宅での作業ですね」

職員さん「それなら屋号欄はご自宅の住所を入力していただいて大丈夫ですよ」

あんり「入力終わりました」

職員さん「次にマイナンバーを入力していただく欄があるので、マイナンバーを入力してください。今日はマイナンバーがわかる物を持ってきていますか?」

あんり「マイナンバー付き住民票を持ってきています。」

職員さん「では住民票を参考にマイナンバーを入力してください」

あんり「入力終わりました」

職員さん「ありがとうございます。最後にこちらで一度入力内容をチェックしますね。…はい、大丈夫です。お疲れ様でした。」

あんり「ありがとうございます!」

職員さん「…というわけで今回の納税額は『0円』となります。今年こそは副業で稼げるようになるといいですね^^」

あんり「はい、今年こそは副業でいっぱい稼げるようにがんばります^^;」

職員さん「入力した内容を資料として印刷するので、プリンターのあるあちら側へ移動してくださいね」

あんり「わかりました。ありがとうございました!」

納税額が確定したら申告内容が記載された資料をプリントアウトします。

最後に必要書類を税務署に提出して終わりです。

2019年、弱小アフィリエイターだった私の今回の納税額は0円となりました。

0円で良かったような、悪かったような…^^;

2020年はアフィリエイトで更に稼げるように頑張ります!!

2019年度・税務署でのアフィリエイト収入の確定申告まとめ

派遣社員兼アフィリエイターの私が確定申告の際に行った作業をもう一度まとめてみます。

《事前準備》

- 源泉徴収票の用意

- 国民健康保険・国民年金の納付額の把握

- アフィリエイトの年間売上金額の資料作成

- アフィリエイトにかかった年間経費の資料作成

- マイナンバー入り住民票の発行

- 印鑑

《税務署での作業》

- e-Taxでの納税額確定

- 必要書類の作成と提出

特に事前準備のアフィリエイト関連資料の作成が大変でした。

資料を作成するにあたって、前年(2019年)の売上金額の集計を行わなければならないし、クレジットカードの明細表を参考に年間経費を調べなければなりません。

また金額は正確に入力しなければならないので、入力ミスがないよう何度も確認しながら作りました。

とにかくアフィリエイト関連資料を作るのにめちゃめちゃ時間がかかりました。

資料作りはとても面倒な作業ですが、面倒がらずに先に作ってしまえば後々ラクになります。

資料作りを面倒がって放置すれば、申告期日が近付くにつれて慌てることになりますよ…去年の私がそうでしたからね(苦笑)

そういうわけで、アフィリエイト関連資料は余裕をもって準備しておくことをオススメ致します。